中国、日本、美国稀土磁性材料专利技术布局异同点解析

由于稀土家族具有丰富而又不可替代的性质,在磁、电、光等高技术功能材料领域扮演着重要的角色,是制备高新材料的关键基础材料,因此美、日等发达国家都把稀土列为“21世纪的战略元素”。我国亦将稀土磁性材料、稀土储氢材料、稀土发光材料、稀土催化材料等为代表的稀土功能材料列为实施制造强国战略的9种关键材料之一,其战略地位十分重要。在众多稀土材料中,稀土永磁材料、稀土磁致伸缩材料、稀土磁制冷材料和稀土巨磁电阻材料等稀土磁性材料的应用最为广泛,已发展成为稀土行业的核心产业,带动着整个稀土产业的持续发展。

近几年,我国稀土磁性材料研发取得一些突破,烧结钕铁硼磁体发展最快、应用最广;粘结钕铁硼、钐钴磁体的应用范围不断扩大,已掌握各向异性钐铁氮磁粉产业化研究的关键核心技术,对纳米复合稀土永磁材料的研究也已达到国际先进水平;已建立了较完整的稀土永磁材料制备与应用工业体系,成为全球最大的稀土永磁材料生产基地,产量超过全球的85%,突破了发达国家长期的技术封锁和市场垄断,实现了从稀土资源大国到稀土永磁产品生产大国的跨越。但是,我国在高端应用方面与美国、日本相比尚有一定差距。稀土应用技术专利主要掌握在美、日企业手中,有些还被国外列为禁止出口技术,我国稀土产业一直在跟踪、模仿,或购买外国专利,更多的是“卖土为生”。同时,随着我国产业转型升级的加快,对高性能稀土磁性材料的需求必然越来越大,高性能稀土磁性材料有可能成为限制我国产业升级发展的“卡脖子”问题,研究需有更大突破。

本文拟从专利角度,通过对比中国、日本和美国在研究主体、研发热点等方面的差异,并结合中国、日本和美国稀土材料生产、研发政策等信息,揭示拥有丰富稀土资源的中国、缺乏稀土资源的日本,以及限制稀土资源开发的美国在稀土磁性材料研发方向及研发趋势上的异同点,以期为中国稀土磁性材料发展提供借鉴。

1 数据来源与工具

本文以科睿唯安的Derwent Innovation专利检索与分析平台为数据来源,利用主题词与国际专利分类(IPC)、联合专利分类(CPC)相结合的检索策略,检索出全球稀土磁性材料相关专利24712项(检索时间2018年10月22日)。

中国、日本和美国专利申请数据是在稀土磁性材料专利数据集的基础上,利用科睿唯安的DDA(Derwent Data Analyzer)工具按照专利权机构所属国家进行划分的,如果该机构被其他机构并购,则以并购机构所属国家进行划分。中国、日本和美国专利受理数据是指该国专利局受理的专利。

数据分析及图表的制作主要运用了微软的EXCEL办公软件,以及科睿唯安的DDA工具。专利Themescape图的制作使用了科睿唯安的Derwent Innovation专利检索与分析平台。

2 结果与分析

2.1 全球及中日美三国申请趋势分析

自21世纪60年代初首次出现稀土磁性材料专利申请以来,截至2018年10月,全球共申请了24712项磁性材料相关专利技术。从增长趋势看,可将稀土磁性材料专利申请分为3个阶段:1)1960—1987年,专利量呈增长趋势,由1964年的2项增长到1987年的615项。该时期出现了第一代至第三代稀土永磁材料。从专利量上看,呈现出以日本为主要引领的增长趋势;美国在该时期尚处于技术萌芽状态;中国专利法于1985年开始实施,之前的专利量处于空白状态。2)1987—1997年,专利量呈下降趋势,由1987年的615项下降至1997年的245项。这种下降趋势主要是因为日本专利申请量下降所致,而同时期中国和美国依然处于技术萌芽期。3)1997年至今,全球专利呈现出快速增长趋势,专利量由1997年的245项增长至2017年的1605项。其中,1997—2004年,中国、日本和美国呈现出了不同的发展趋势:日本呈现出的增长趋势是该时期专利增长的主要原因;中国由萌芽期向突破期转折;美国则呈现出从萌芽期至突破期,再至稳定期的快速转变。2005年至今,呈现出以中国为主要引领的专利增长趋势:2007年,中国专利量超过日本,并一直保持至今;2005年后,日本呈下降趋势;而美国专利量维持在100项上下,呈平稳趋势(图1)。

"

"

从中日美三国专利申请趋势上看,日本主导和引领了2006年以前的全球专利申请趋势; 中国则主导了2007年至今的专利趋势,即2007年至今的全球专利申请趋势与中国申请趋势基本一致(图1和表1)。

"

"

2.2 中国、日本和美国三国技术创新能力比较

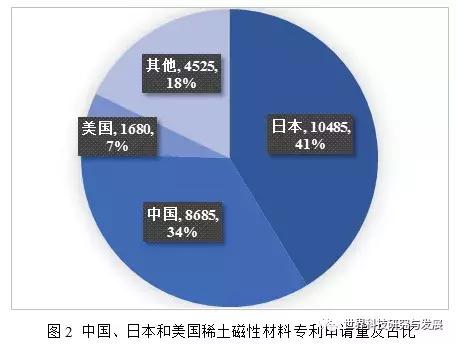

日本、中国和美国三国专利申请总量为19501项,占全球专利申请总量的82%。其中,日本占全球专利量的41%,中国占34%,美国占7%(图2)。

"

"

2.2.1 中国、日本和美国三国研发主体对比

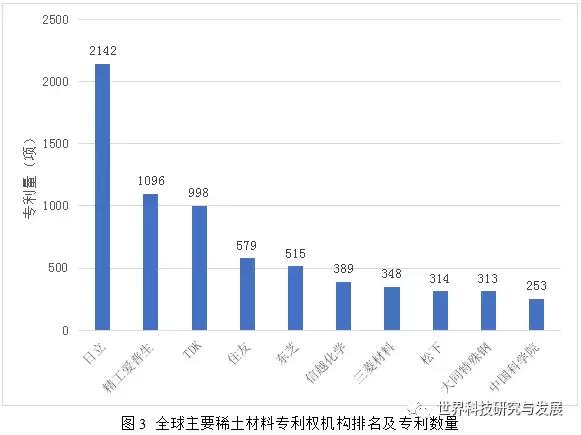

对比中国、日本和美国三国进入全球TOP10专利权机构的数量。日本有9家机构,且占据了前9位,处于绝对领先位置;中国仅有中国科学院一家机构进入全球TOP10,占第10位;美国没有机构进入前10位(图3)。

"

"

进一步对比中国、日本和美国三国稀土磁性材料研发主体(表2)可以看出,中国的研发主体以科研机构与高校为主,包括中国科学院以及北京科技大学、浙江大学、江苏大学、北京理工大学、东南大学等;企业主要包括中科三环、天长市中能国泰能源技术有限公司、中国钢研科技集团有限公司和安徽大地熊新材料股份有限公司等。

在日本,企业是稀土磁性材料的研发主体,其TOP专利权机构全部为企业。其中,排名第1位的日立申请了2142项专利,专利量大约是排名第2位精工爱普生(1096)的2倍。日立申请的专利技术主要集中在Nd-Fe-B烧结磁体、稀土粘结磁体等领域;精工爱普生申请的专利技术不仅涉及稀土磁粉、磁体生产,还涉及稀土磁体的表面处理等。另外,传统磁性材料生产企业TDK公司、信越化工、大同特殊钢株式会社等专利申请量亦在300项以上。

美国的研发主体相对多样,包括企业、高校和研究机构。其中,企业主要有美国基美公司、通用电气、希捷科技、IBM、通用汽车、Intel、伊士曼柯达等;高校主要为加州大学和东北大学;研究机构主要包括美国能源部等。总体来说,美国研发主体的专利量相对较少。

"

"

2.2.2 中国、日本和美国三国稀土磁性材料专利布局

本部分首先利用科睿唯安的Derwent Innovation平台对中国、日本和美国三国专利申请进行主题聚类生成ThemeScape专利地图,然后通过人工判读,将中国、日本和美国三国专利主题按照上游稀土磁粉及制备、中游稀土磁材制造与防护、下游稀土磁材应用进行归类(图4)。

"

"

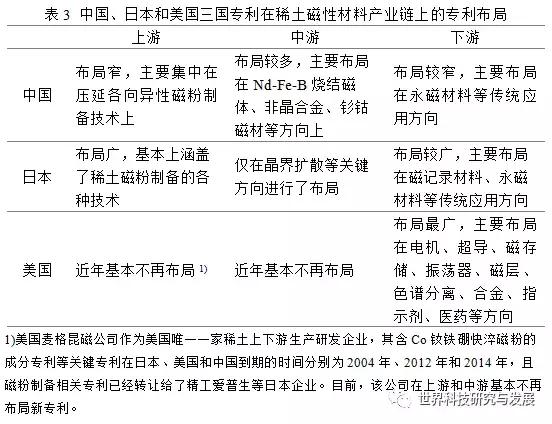

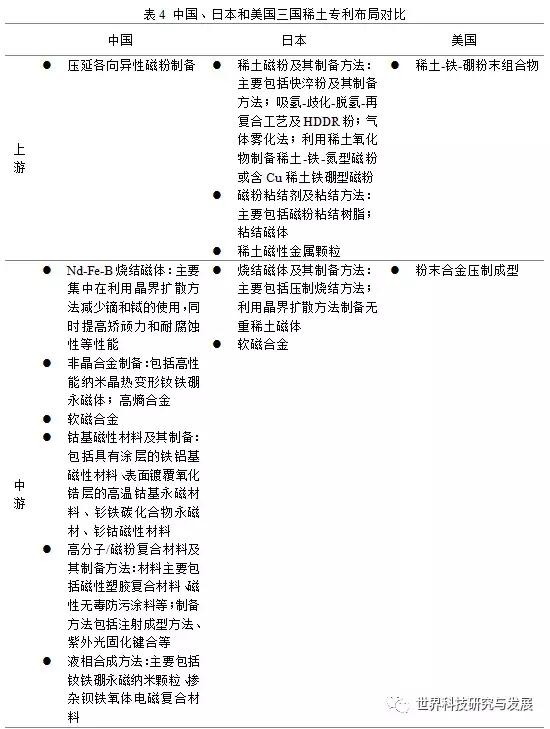

总体上看,中国、日本和美国三个国家均比较重视下游稀土磁性材料应用领域的专利布局。另外从整个产业链上看,三个国家在稀土磁性材料产业链上的布局差异较大(表3、表4)。

"

" "

" "

"

1)中国专利主要布局在产业链的中游磁材制备和下游磁材应用,在上游磁粉制备方向的布局较弱。其中,在中游稀土磁材制备上,主要布局的技术包括Nd-Fe-B烧结磁体、非晶合金、软磁合金、钴基磁性材料、高分子/磁粉复合材料制备等。在下游磁材应用方向上,主要布局的技术包括电机、磁性紧固器件、感应线圈、磁管、保健用品以及分子磁性材料等(图5a)。

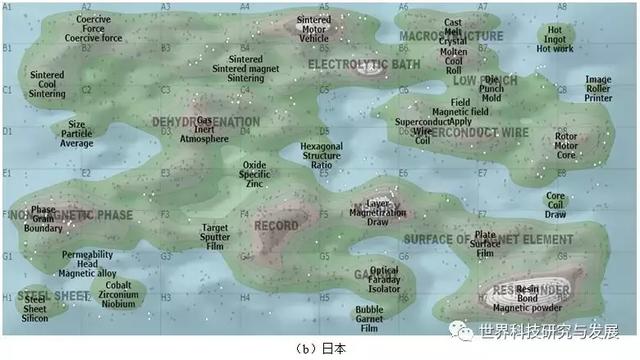

2)日本专利主要布局在上游磁粉制备以及下游磁材应用技术,在中游磁材制备技术上的布局相对薄弱。其中,在上游磁粉制备技术上布局了大量的专利,基本涵盖了烧结磁粉、粘结磁粉等磁粉制备的各个技术分支,主要包括快淬粉及其制备技术、吸氢-歧化-脱氢-再复合工艺及HDDR粉、气体雾化法、利用稀土氧化物制备稀土-铁-氮型磁粉或含铜稀土铁硼型磁粉。在下游布局的技术包括磁记录材料、烧结磁体抗腐蚀方法、电机转子芯及轴向径向磁环、打印机滚轴、稀土超导材料、无取向电工钢以及稀土磁体等硬脆材料的切断装置(图5b)。

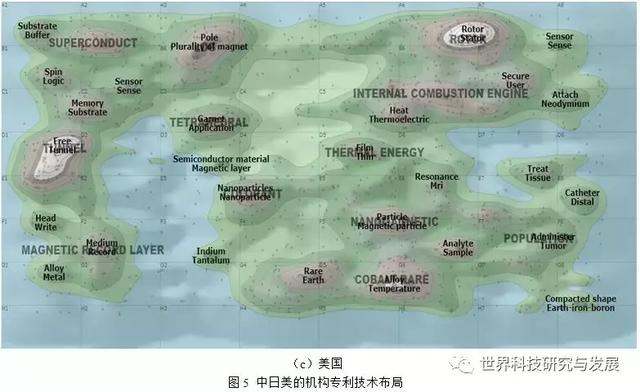

3)美国主要集中布局下游稀土磁材应用,在中游稀土磁材制备的布局很少,在上游磁粉制备也有少量布局。美国麦格昆磁公司因为拥有含Co钕铁硼快淬磁粉的成分专利和技术专利以及相关的附属专利,成为了全球最大的粘结钕铁硼原材料(磁粉)供应商,其在日本的成分专利已于2004年到期,美国的在2012年到期,中国的2014年到期,目前美国在上游和中游基本不再布局新专利。美国在下游布局的技术方向在三个国家中是最广的,不仅包括传统的永磁电机材料、高温超导材料、磁存储等,还包括中国和日本两国中没有涉及的医疗支架、细胞监测靶标、肿瘤治疗用磁性颗粒、磁性假肢、磁性导尿管以及核磁共振成像等领域(图5c)。

可以看出,日本通过在上游稀土磁粉及其制备、磁粉粘结剂,中游晶界扩散等前端技术的全面布局,控制着稀土磁性材料上中游生产的关键技术。相对日本来说,中国在上游稀土磁粉制备上的专利布局较少,因此上游磁粉制备技术未来有可能会成为阻碍中国产业转型升级的“卡脖子”技术。美国则专注于挖掘稀土磁性材料的应用,已经在医药、生物分析领域进行了布局。但目前看,美国在这些方向布局的专利还较少,这对我国或许是一个很好的赶超机会。

"

" "

" "

"

2.3 中国、日本和美国三国市场竞争态势

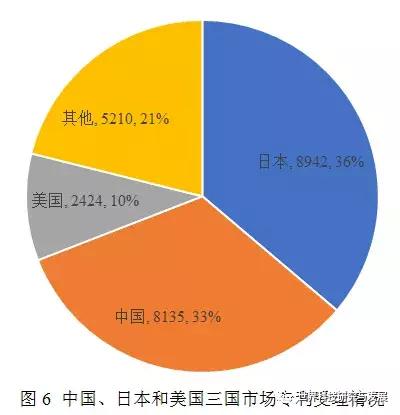

日本、中国和美国三国专利受理量最大。以每个国家受理的专利项数为单位进行统计(即一个专利家族在某个国家/地区的所有专利记为该国受理的一项专利),日本受理的专利量为8942项,占全球专利量的36%;中国受理的专利量为8135项,占全球专利量的33%;美国专利申请量为2424项,占全球专利量的10%(图6)。

"

"

进一步对比中国、日本和美国市场上的主要竞争者可以看出,中国和日本市场基本上被本土机构所垄断,不同之处在于中国市场的竞争者不仅包含企业,亦包括科研机构和高校,而日本市场主要为企业。美国市场基本上被东芝、日立、TDK、信越化学、丰田、韩国三星等日韩企业,特别是日本企业所占领,美国本土竞争者只有4家,分别为通用电气、希捷科技、IBM和巴特尔研究所。我国稀土磁性材料市场基本上被我国科研机构、高校和企业所垄断,主要竞争者包括中国科学院、中科三环、北京科技大学、天长市中能国泰能源技术有限公司等(表5)。

"

"

3 结语

1)全球稀土磁性材料专利申请自1997年以来呈快速增长趋势,但中国、日本和美国三国的表现却各不相同。我国专利申请量快速增长,特别是自2007年以来,已成为全球稀土磁性材料专利申请量增长的引领者,专利量仅次于日本,后发优势明显。尽管日本自2004年至今专利申请呈下降趋势,但其专利量依然位列全球首位。同时,由于日本在稀土磁性材料方面的研发起步相对较早,在稀土磁粉制备等技术和工艺上相对成熟,依然掌握着稀土磁性材料制备的关键步骤。而美国自2000年至今专利量维持在100项左右。

2)中国、日本和美国在稀土磁性材料研发领域的布局差异较大,中国需要加大稀土磁材的应用布局。具有先发优势的日本主要布局在稀土磁粉制备及稀土磁性材料应用领域,其专利基本涵盖了磁粉制备这一稀土永磁材料制备的关键步骤。后发的中国避开了日本在上游稀土磁粉制备的专利布局,将重点放在了中游稀土磁材的制备和下游稀土磁材应用领域,但下游应用领域主要集中在稀土永磁材料及相关应用,布局相对较窄。美国基本放弃了上游稀土磁粉制备方面的专利布局,主要放在了稀土磁材的应用上,其应用领域相对中国和日本更广。因此,对于中国来说,中国需要加大稀土磁材的应用布局,特别是在医药领域的布局。

3)中国、日本和美国市场呈现出不同的竞争格局,日本企业针对中国和美国市场采取了不同的策略。中国和日本市场基本上是以本土机构为主,不同之处在于日本是以企业为主,而中国竞争者中不仅包括企业,还包括科研机构和高校,企业的竞争能力需要加强。美国市场则出现许多日本竞争者。日本企业对于供应全球稀土资源的中国主要采取了建厂合作生产的形式,比如日立金属与中科三环合资建立的日立金属三环磁材(南通)有限公司,主要生产钕铁硼磁性材料。日本企业对限制稀土资源开发的美国则采取了专利布局的策略,即通过专利布局垄断美国市场稀土磁材料的销售,限制中国企业的稀土磁材进入美国等海外市场。

由此可见,后发的中国不仅面临着稀土磁性材料关键研发技术的限制(关键卡脖子技术),还有可能面临着海外销售市场逐渐缩小的问题。因此,我国在保持专利申请速度快速增长的同时,亦需要加强研究日本和美国等竞争对手的发展态势。从稀土材料产业技术布局上看,虽然日本目前垄断着上游稀土磁粉制备技术,但是由于起步早,这些专利亦面临着到期的情况,所以我国在加强研究上游稀土磁粉制备专利的同时,可将重点放在拓展下游稀土材料新领域的研发布局上,同时大力引导国内专利权机构走出国门,拓展布局美国等海外市场。

(来源:世界科技研究与发展)

最近更新

更多>>

- 特朗普政府16亿美元入股美国稀土公司 布局稀土供应链2026-01-28

- 美国政府拟向USA Rare Earth注入16亿美元资金2026-01-27

- 巴西押注国家策略开发稀土2026-01-26

- 唐纳德·特朗普总统掏出支票簿,再次为购买美国一种稀有稀土股票而付。2026-01-26

- 特朗普政府计划向美国稀土公司注资2026-01-26

- 克里蒂卡尔拟在沙特合资建稀土厂2026-01-22

- 美国考虑同巴西合作开发稀土2026-01-22

- 格陵兰岛稀土,美国志在必得?2026-01-19

- 越南总理主持制定国家稀土战略会议2026-01-19

- cotec支持的HyProMag USA预测到2029年美国稀土磁体容量将增加三倍2026-01-14